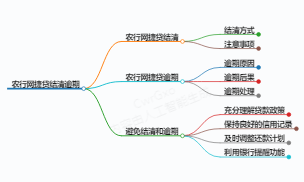

农行网捷贷结清与逾期:全面解析

阅读:9

在当今金融借贷日益普及的时代,农行网捷贷作为一种便捷的小额信贷产品,为许多人解决资金难题提供了帮助。然而,在使用过程中,结清与逾期相关的问题至关重要,关乎着借款人的信用与经济利益。

一、农行网捷贷结清相关要点

(一)正常结清

- 到期结清

- 当借款人按照借款合同约定的期限,在到期日之前足额偿还本金和利息时,即完成正常的到期结清。例如,借款期限为3个月,借款人在这3个月内按照还款计划每月按时还款,到期时将最后一期款项还清,这是最理想的结清方式。这种方式有助于维护借款人良好的信用记录,为今后再次借贷或其他金融活动打下良好基础 。

- 提前结清

- 提前还款类型:农行网捷贷支持部分提前还款和全部提前还款。部分提前还款时,最低归还1000元。借款人可根据自己的资金状况灵活选择。例如,借款人原本借款1万元,使用一段时间后有了一笔闲置资金,就可以选择部分提前还款1000元或更多。

- 提前还款利息计算:提前还款的利息依照使用天数计算,利率为放款时的利率。部分提前还款时,归还的本金对应的利息在下一个利息还款日归还。这意味着借款人在提前还款时,可以清楚地计算出自己需要支付的利息金额,合理安排资金。

- 提前还款操作渠道:借款人可通过农业银行掌上银行或网上银行办理提前还款业务,操作便捷高效,无需到银行柜台排队办理,节省了时间和精力 。

二、农行网捷贷逾期的严重后果

(一)信用受损

- 影响个人信用记录

- 农行网捷贷逾期还款是指借款人在约定的还款期限内未能按时偿还贷款本息的行为。一旦逾期,银行会将这一不良记录上报征信系统,这将对借款人的个人信用记录造成负面影响。在未来申请信用卡、房贷、车贷或其他贷款时,金融机构看到不良信用记录可能会拒绝贷款申请或者提高贷款利率,增加借贷成本。

- 限制金融活动

- 不良的信用记录还可能影响到借款人参与其他金融活动,如一些银行推出的优惠金融产品可能无法享受,甚至在一些金融合作项目中也会受到限制。

(二)经济损失

- 逾期罚息

- 根据农行网捷贷逾期政策,借款人逾期还款将按照约定利率收取罚息,以作为对逾期行为的惩罚。这使得借款人需要支付比正常还款更多的金额,加重了经济负担。例如,如果正常利率下借款利息为一定金额,逾期后加上罚息,总还款金额会大幅增加。

- 催收成本

- 如果逾期时间较长,银行可能会采取多种催收手段,如短信、电话、信函、上门等方式。这些催收方式会产生相应的成本,虽然部分成本由银行承担,但最终也可能会影响到借款人的还款压力,比如银行可能会将这些成本转嫁到借款人的逾期还款金额中。

三、避免结清与逾期问题的措施

(一)提前规划

- 资金规划

- 在借款之前,借款人需要对自己的资金状况进行全面评估,确保有足够的还款能力。例如,要考虑到自己的月收入、支出情况,合理确定借款金额和借款期限。如果月收入为5000元,每月固定支出3000元,那么借款金额和还款计划就要根据剩余的2000元可支配收入来制定。

- 还款计划制定

- 根据借款金额、利率和期限制定详细的还款计划,明确每个还款期需要偿还的本金和利息金额。可以使用一些理财工具或者手机APP来帮助自己管理还款计划,确保按时足额还款。

(二)保持关注

- 关注还款提醒

- 农行掌上银行和网上银行具有贷款到期提醒功能,借款人要充分利用这一功能,及时关注还款提醒信息。同时,也可以自己设置日历提醒等方式,避免因为忘记还款日期而导致逾期。

- 关注政策变化

- 银行的贷款政策可能会随着市场情况和监管要求而发生变化,借款人要及时关注农行网捷贷的相关政策变化,如利率调整、还款规定修改等,以便及时调整自己的还款计划。

总之,农行网捷贷在为借款人提供资金便利的同时,结清与逾期相关的问题不容小觑。借款人应充分了解相关规则,积极采取措施避免逾期,确保顺利结清贷款,维护自身良好的信用和经济状况。

深入回答此问题下一篇:安逸花贷款逾期会上门吗?全面解析